Έρχεται Αρμαγεδδών: Σκάει η «φούσκα» του παγκόσμιου δημόσιου χρέους των 313 τρισ. δολ. – Η θεραπεία θα φέρει οικονομικό σοκ

Μόλις μια δεκαετία πριν, ο συνολικός απολογισμός του παγκόσμιου χρέους ήταν συγκριτικά μέτριος, στα 210 τρισεκατομμύρια δολάρια - Γιατί οι αγορές δεν τιμωρούν τις κυβερνήσεις

Η κατακόρυφη αύξηση του παγκόσμιου χρέους έχει καταστεί το κυριότερο πρόβλημα για την παγκόσμια οικονομία – έστω και εάν αυτό υποκρύπτεται για ευνόητους λόγους από την πολιτική ελίτ και τα συστημικά μέσα.

Τα δημόσια ελλείμματα για όποιον κατανοεί έστω και ελάχιστα τη λειτουργία της οικονομίας δεν είναι δυνατόν να λειτουργήσουν ούτε ως αποθεματικά για τον ιδιωτικό τομέα ούτε ως εργαλείο ανάπτυξης – η πείρα δείχνει ότι είναι ο συντομότερος δρόμος για τη χρεοκοπία.

Το διογκωμένο δημόσιο χρέος επιβαρύνει πραγματική οικονομική δραστηριότητα, εμποδίζει την παραγωγικότητα, αυξάνει τους φόρους και αποστραγγίζει τη χρηματοδότηση του ιδιωτικού τομέα.

Κάθε έτος που περνά, το ποσοστό του παγκόσμιου χρέους αυξάνεται, τα βάρη για τους πολίτες καθίστανται επεχθέστερα και οι κίνδυνοι για μια νέα τεράστια κρίση χρέους αυξάνονται.

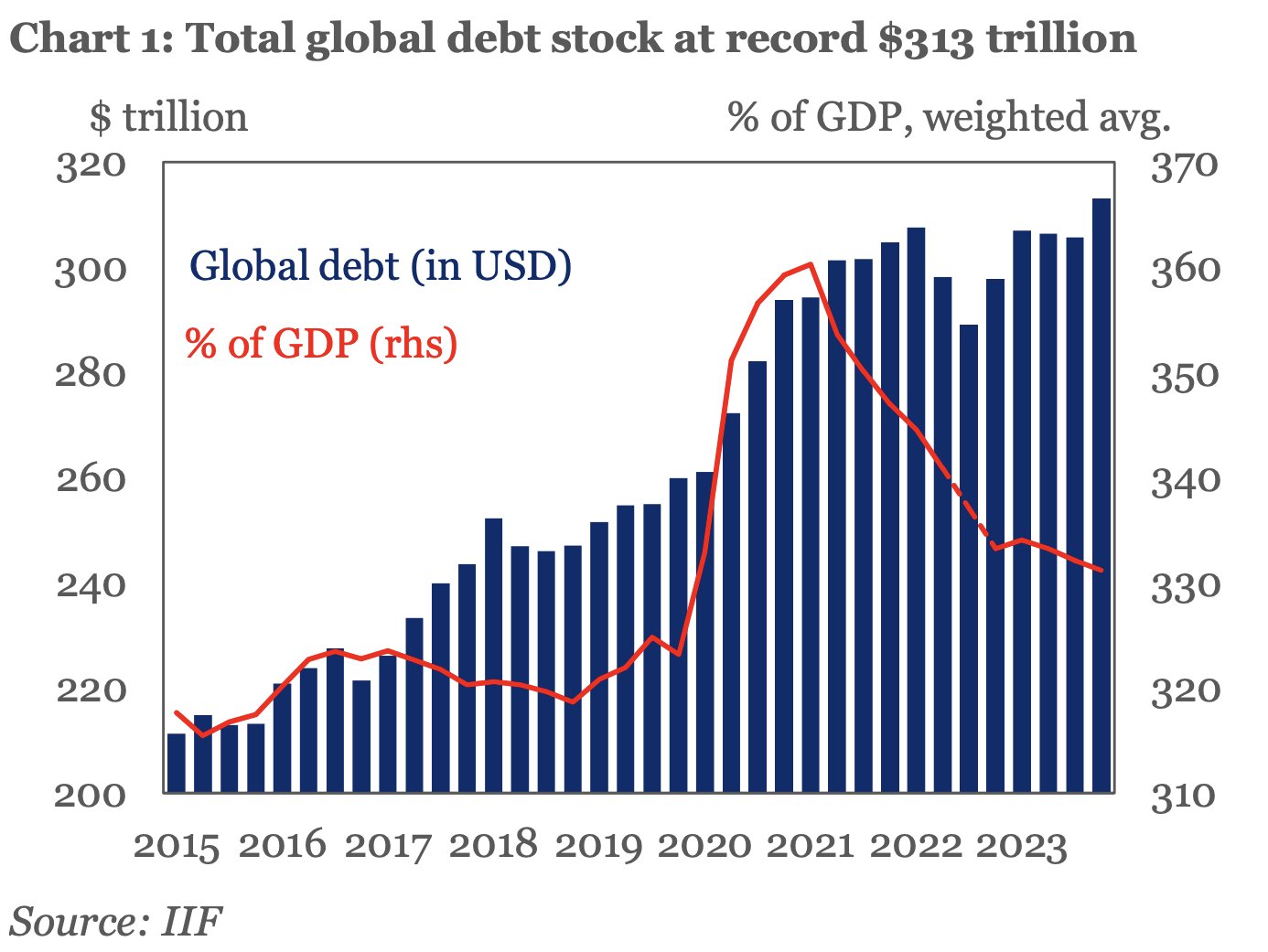

Οι παγκόσμιες χρηματοπιστωτικές αγορές αγνοούν (προς το παρόν… αλλά για πόσο;… )την αύξηση ρεκόρ των επιπέδων του παγκόσμιου χρέους στα 313 τρισεκατομμύρια δολάρια το 2023, γεγονός που σηματοδότησε ένα ακόμη ανησυχητικό ορόσημο και αναδεικνύει το φαύλο κύκλο στον οποίο έχει εισέλθει η παγκόσμια οικονομία μέσα από μια διαδικασία τεράστιας μόχλευσης.

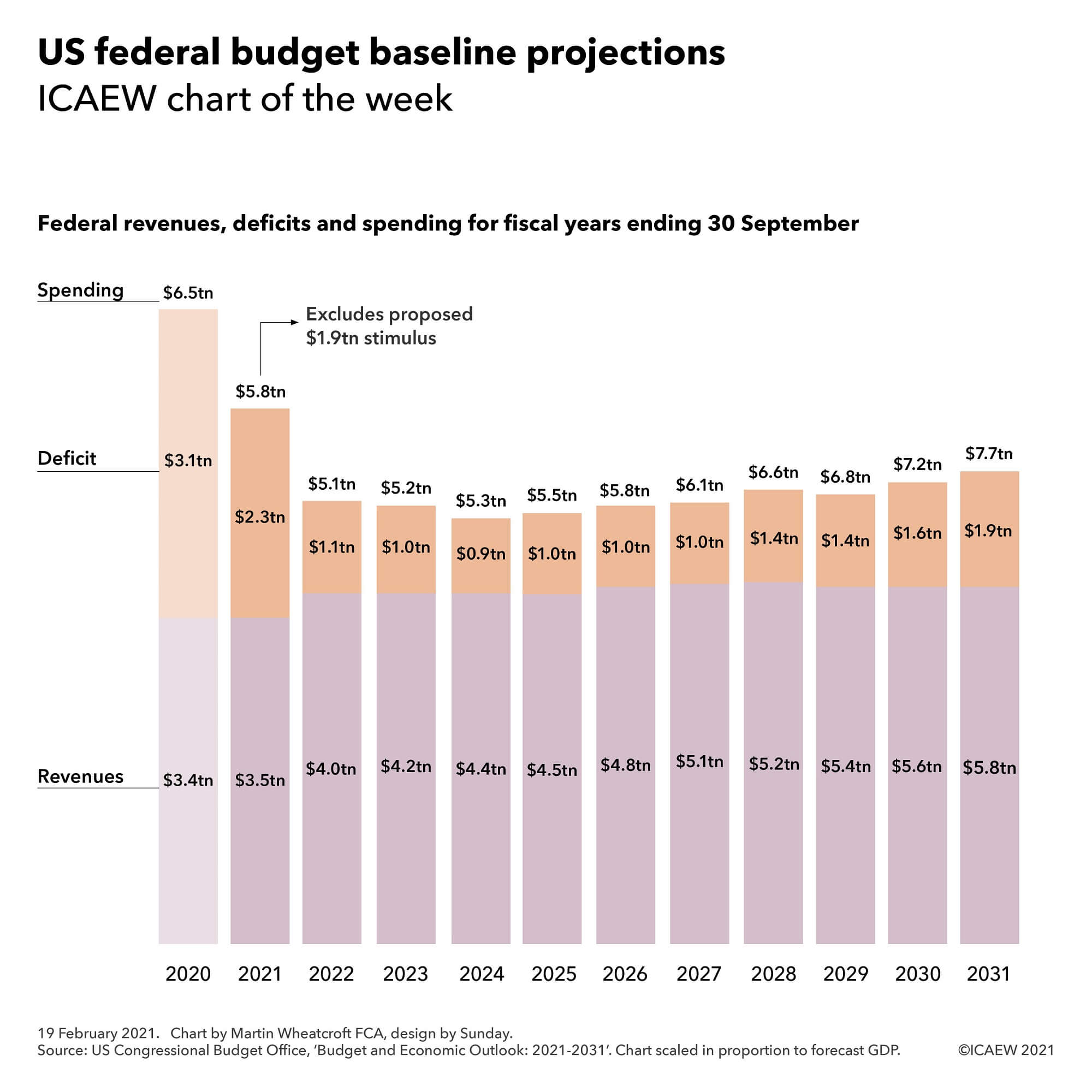

Σύμφωνα με τις προβολές του Γραφείου Προϋπολογισμού του Κογκρέσου (CBO), το δημοσιονομικό έλλειμμα των Ηνωμένων Πολιτειών είναι χαρακτηριστικό ότι καταγράψει τα επόμενα τέσσερα χρόνια, φθάνοντας κατά μέσο όρο στο 5,8% του ΑΕΠ χωρίς καν να εξετάζεται το σενάριο της οικονομικής ύφεσης.

Να θυμίσουμε ως ευτράπελο το γεγονός ότι το όριο για το δημοσιονομικό έλλειμμα σύμφωνα με τις προβλέψεις Συμφώνου Σταθερότητας είναι στο 3% του ΑΕΠ, άρα οι.. ΗΠΑ εάν ήταν μέλος της Ευρωζώνης θα έμπαιναν από την Ευρωπαϊκή Επιτροπή στη διαδικασία υπερβολικού ελλείμματος και θα αναγκάζονταν να υιοθετήσουν … μεταρρυθμίσεις που μας είναι γνωστές στην Ελλάδα.!

Μέχρι το 2033, αναμένεται για τις ΗΠΑ με βάση τα στοιχεία μια «τρύπα» στον προϋπολογισμό της τάξεων του 6,9% του ΑΕΠ.

Δεν αποτελεί έκπληξη ότι η οικονομία, ακόμη και χρησιμοποιώντας αισιόδοξα σενάρια, σταματά και θα παρουσιάσει ανοδική τάση του πραγματικού ΑΕΠ 1,8% μεταξύ 2028 και 2033, 33% λιγότερο από την περίοδο 2026-2027, που είναι ήδη 25% χαμηλότερο από τον ιστορικό μέσο όρο.

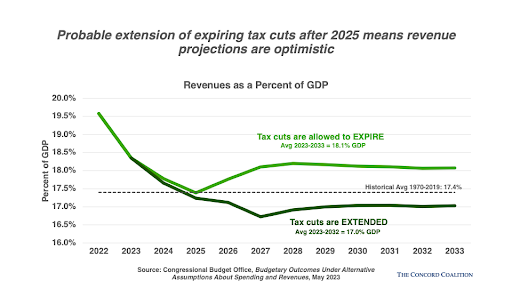

Κατάρρευση φορολογικών εσόδων

Ορισμένοι αναλυτές λένε ότι όλο αυτό το χάος μπορεί να επιλυθεί με την αύξηση των φόρων, αλλά η πραγματικότητα δείχνει ότι δεν υπάρχει μέτρο που θα καλύψει μια ετήσια δημοσιονομική «τρύπα» 2 τρισεκατομμυρίων δολαρίων με πρόσθετες ετήσιες φορολογικές εισπράξεις.

Αυτό, φυσικά, συνοδεύεται από ένα αισιόδοξο σενάριο χωρίς ύφεση ή τον αντίκτυπο στην οικονομική δραστηριότητα από υψηλότερη φορολογική επιβάρυνση.

Τα ελλείμματα είναι πάντα πρόβλημα που αφορούν το σκέλος των δημοσιονομικών δαπανών.

Οι πολίτες οδηγούνται από την κυρίαρχη προπαγάνδα να πιστεύουν ότι η χαμηλότερη ανάπτυξη, η μείωση των πραγματικών μισθών και ο επίμονος πληθωρισμός είναι εξωτερικοί παράγοντες που δεν έχουν καμία σχέση με τις πολιτικές των κυβερνήσεων, αλλά αυτό είναι εσφαλμένο.

Οι ελλειμματικές δαπάνες οδηγούν στην εκτύπωση χρημάτων και διαβρώνουν την αγοραστική δύναμη του νομίσματος ενώ καταστρέφουν τις ευκαιρίες για επενδύσεις του ιδιωτικού τομέα.

Όλο το βάρος των υψηλότερων φόρων και του πληθωρισμού πέφτει στη μεσαία τάξη και τις μικρές επιχειρήσεις.

Η πραγματικότητα

Οι αγορές δεν αντιδρούν ποτέ σε αυξανόμενους κινδύνους μέχρι να εμφανιστούν στο προσκήνιο τα πραγματικά δεδομένα της οικονομίας.

Ο κίνδυνος αναπτύσσεται αργά αλλά εκδηλώνεται αιφνίδια και τα γεγονότα παιρνου τη μορφή χιονοστιβάδας.

Αυτός είναι ο λόγος που οι κυβερνήσεις αισθάνονται τόσο άνετα να προσθέτουν περισσότερο δημόσιο χρέος.

Οι πολιτικοί πιστεύουν ότι οι ανοδικές αγορές και οι χαμηλές αποδόσεις των ομολόγων αποτελούν ενδείξεις νομιμοποίησης των πολιτικών τους, και ακόμη και όταν τα έξοδα για τοκοχρεολύσια αυξάνονται σε ανησυχητικά επίπεδα, απλώς μεταφέρουν το βάρος στην επόμενη κυβέρνηση.

Το αποτέλεσμα: Διαβρωτική δυνητική ανάπτυξη, ασθενέστερη παραγωγικότητα και καταστροφή της μεσαίας τάξης μέσω υψηλότερων φόρων και επίμονου πληθωρισμού.

Πού αποδίδονται οι ευθύνες

Εκδηλώνονται κρίσεις χρέους και οι κυβερνήσεις δεν δίνουν ποτέ σημασία στους κινδύνους γιατί δεν πληρώνουν για τις συνέπειες.

Επιπλέον, τη στιγμή που θα συμβεί μια κρίση χρέους, οι περισσότερες κυβερνήσεις θα κατηγορήσουν τις «αγορές» και τους short sellers.

Τα τελευταία στοιχεία του Ινστιτούτου Διεθνών Χρηματοοικονομικών (IIF) δείχνουν ότι η επικίνδυνη τάση αύξησης του χρέους έχει επιταχυνθεί.

Ένα τεράστιο ποσό ύψους 15 τρισεκατομμυρίων δολαρίων κατά τη διάρκεια ενός έτους υπογράμμισε τον ανησυχητικό ρυθμό με τον οποίο κλιμακωνόταν το βάρος του χρέους.

Για να θέσουμε αυτό το ποσό σε προοπτική, αξίζει να σημειωθεί ότι μόλις μια δεκαετία πριν, ο συνολικός απολογισμός του παγκόσμιου χρέους ήταν συγκριτικά μέτριος στα 210 τρισεκατομμύρια δολάρια – μια έντονη υπενθύμιση της εκθετικής τροχιάς ανάπτυξης που έχει ξεκινήσει το χρέος.

Οι αναπτυσσόμενες οικονομίες οδηγούν το μονοπάτι αυτής της επίθεσης χρέους, με τους δείκτες χρέους προς ΑΕΠ να φτάνουν σε πρωτοφανή ύψη.

Οι αναδυόμενες αγορές ακολουθούν την τάση των αναπτυγμένων, προσθέτοντας διαρθρωτικές προκλήσεις και τρωτά σημεία στο οικονομικό σύστημα, καθώς η συσσώρευση χρέους οδηγεί στην καταστροφή του τοπικού νομίσματος και στη μείωση της εμπιστοσύνης στα εγχώρια νομισματικά συστήματα.

Η καταστροφή από την υπερχρέωση

Οι επιπτώσεις αυτής της υπερχρέωσης είναι σημαντικές, συμπεριλαμβανομένης της ασθενέστερης οικονομικής ανάπτυξης και ενός κινδύνου για τη χρηματοπιστωτική σταθερότητα.

Στον πυρήνα της, η αύξηση του παγκόσμιου χρέους αντιπροσωπεύει μια θεμελιώδη ανισορροπία – μια ανισορροπία μεταξύ της παρούσας κατανάλωσης και των μελλοντικών υποχρεώσεων, μεταξύ των βραχυπρόθεσμων δαπανών και της μακροπρόθεσμης βιωσιμότητας.

Το «φτηνό» δημόσιο χρέος υπόσχεται υποτίθεται υψηλότερη ανάπτυξη και καλύτερες ευκαιρίες για τους πολίτες, αλλά προσφέρει μόνο ασθενέστερη ανάπτυξη, υψηλότερη αστάθεια και ένα νόμισμα όλο και πιο άχρηστο.

Αν αναρωτιέστε γιατί οι μισθοί πληρώνουν για λιγότερα αγαθά και υπηρεσίες και γιατί η μεσαία τάξη δυσκολεύεται ολοένα και περισσότερο να προσεγγίσει παρελθόντα επίπεδα ευημερίας, κατηγορήστε την…. εκτύπωση χρημάτων και το υψηλό δημόσιο χρέος.

Διαβρώνει την αγοραστική δύναμη των αποταμιεύσεων και των μισθών κάτω από την ψευδή υπόσχεση ανάπτυξης και ασφάλειας που δεν φτάνει ποτέ.

Καθώς τα επίπεδα χρέους διογκώνονται, αυξάνονται και οι κίνδυνοι κρίσεων, χρεοκοπίας και παγκόσμιου οικονομικού ντόμινο.

Το χρέος συνεπάγεται εκτύπωση άχρηστου νομίσματος, ενώ η εμπιστοσύνη στην αγοραστική δύναμη του νεοεκδοθέντος χρήματος πέφτει σαν τραπουλόχαρτο σε κάθε ρήγμα στην πραγματική οικονομικής δραστηριότητα.

Επιπλέον, μια ξαφνική απώλεια εμπιστοσύνης στην αγορά ή μια κρίση ρευστότητας σε μια γωνιά του πλανήτη μπορεί γρήγορα να οδηγήσει σε μια πλήρη οικονομική κρίση με εκτεταμένες συστημικές επιπτώσεις.

Το να πιστεύει κανείς ότι αυτό δεν θα συμβεί στις Ηνωμένες Πολιτείες ή στην Ευρωζώνη είναι μυωπικό και σίγουρα απερίσκεπτο.

Η διασυνδεδεμένη φύση της παγκόσμιας οικονομίας σημαίνει ότι κανένα κράτος δεν λειτουργεί μεμονωμένα, οι οικονομίες δεν λειτουργούν μέσα σε προστατευτική «φούσκα» και οι επιπτώσεις μιας κρίσης χρέους σε έναν τομέα μπορούν να έχουν τραγικές συνέπειες σε ολόκληρο το χρηματοπιστωτικό οικοσύστημα.

Οι μακροπρόθεσμες καταστροφικές συνέπειες

Ωστόσο, οι μακροπρόθεσμες συνέπειες της υπερβολικής συσσώρευσης χρέους είναι εξίσου ανησυχητικές με τα οικονομικά σοκ.

Τα υψηλά επίπεδα χρέους λειτουργούν ως τροχοπέδη στην οικονομική ανάπτυξη, αποσπώντας πόρους από παραγωγικές επενδύσεις και καταπνίγοντας την καινοτομία και την επιχειρηματικότητα.

Επιπλέον, το βάρος της εξυπηρέτησης του χρέους επιβάλλει βαρύ τίμημα στις μελλοντικές γενιές, εκτρέποντας τα κεφάλαια μακριά από τις δαπάνες για υποδομές και επιβαρύνοντας τους μελλοντικούς φορολογούμενους ένα τεράστιο βάρος.

Το τέλος του δολαρίου των Ηνωμένων Πολιτειών δεν θα προέλθει από εξωτερικές απειλές αλλά από τις ανεύθυνες ενέργειες της ίδιας της κυβέρνησης και το δημοσιονομικό εκτροχιασμό.

Το αρχικά φτηνό χρέος είναι πάντα εξαιρετικά ακριβό – και το ποιοι πληρώνουν το λογαριασμό στην Ελλάδα το ξέρουμε.